Rürup-Rente: Vorteile und Nachteile der Altersvorsorge im Check

Aktualisiert am 1/7/2025

- Das Wichtigste auf einen Blick

- Was ist die Rürup-Rente?

- Für wen ist die Rürup-Rente geeignet?

- Steuerliche Vorteile der Rürup-Rente

- Rentenversicherungspflicht für Selbstständige

- Flexibilität und Zusatzversicherungen

- Vor- und Nachteile der Rürup-Rente

- Auszahlung und Renteneintritt

- Auswahl des richtigen Rürup-Vertrags

- Zusammenfassung

- Häufige Fragen zur Rürup-Rente

Was ist die Rürup-Rente und lohnt sie sich für deine Altersvorsorge? Die Rürup-Rente, auch bekannt als Basisrente, bietet besonders Selbstständigen und Freiberuflern eine Möglichkeit, fürs Alter vorzusorgen. In diesem Artikel erklären wir dir, wie die Rürup-Rente funktioniert, welche Vor- und Nachteile sie hat und für wen sie geeignet ist.

Das Wichtigste auf einen Blick

Die Rürup-Rente ist eine private Altersvorsorge die auch Basisrente genannt wird.

Sie wurde insbesondere für Selbstständige und Freiberufler entwickelt und bietet erhebliche Steuervorteile.

Sie gewährleistet eine lebenslange monatliche Rente ohne Kapitalauszahlungsoption, was Unterstützung im Alter garantiert, aber die Flexibilität einschränkt.

Die Rürup-Rente kann steuerlich abgesetzt werden, wobei hohe Absetzungsbeträge für Einkommenssteuerpflichtige zur Verfügung stehen, was sie besonders für Gutverdienende attraktiv macht.

Was ist die Rürup-Rente?

Die Rürup-Rente ist eine Form der privaten Altersvorsorge, die 2005 eingeführt wurde und besonders für Selbstständige und Freiberufler konzipiert ist. Sie unterscheidet sich von anderen Altersvorsorgeprodukten wie der Riester-Rente dadurch, dass sie nicht durch Zulagen gefördert wird, aber dennoch erhebliche steuerliche Vorteile bietet.

Unterschied zur gesetzlichen Rente

Ein wesentlicher Unterschied zur gesetzlichen Rentenversicherung besteht darin, dass Selbstständige nicht verpflichtet sind, in die Basisrente einzuzahlen. Genau das soll sich laut einem Gesetzesentwurf ändern. Dazu später mehr.

Die Rürup-Rente ist eine wichtige Säule der privaten Altersvorsorge und hilft, Altersarmut zu vermeiden. Es gibt verschiedene Arten von Rürup-Renten, darunter klassische Rentenversicherungen und fondsgebundene Lösungen, die unterschiedliche Anlagestrategien verfolgen.

Kapitalgedeckte Altersvorsorge

Die Rürup-Rente funktioniert nach dem Prinzip der Kapitaldeckung. Das bedeutet, dass die Einzahlungen während der Ansparphase nicht verfügbar sind, bis die Rente beginnt. Diese Struktur stellt sicher, dass das angesparte Kapital bis zum Renteneintritt wächst und dann als monatliche Rente ausgezahlt wird.

Innerhalb der Rürup-Rente gibt es verschiedene Optionen, darunter die klassische Rentenversicherung und die fondsgebundene Rentenversicherung.

Ein weiterer wichtiger Aspekt der Basisrente ist, dass die Einzahlungen beitragsfrei gestellt werden können. Das heißt, in Zeiten finanzieller Engpässe können die Zahlungen ausgesetzt werden, ohne dass der Vertrag gekündigt werden muss.

Eine Auszahlung oder Kündigung ist vor Renteneintritt nicht möglich. Die Rürup-Rente garantiert einen Rentenbetrag, der möglicherweise durch Überschüsse erhöht wird. Bei fondsgebundenen Optionen hängt die Rentenhöhe von der Entwicklung der Börse ab.

Lebenslange monatliche Rente

Ein herausragendes Merkmal der Rürup-Rente ist die lebenslange monatliche Rente, die sie garantiert. Im Gegensatz zu anderen Altersvorsorgeprodukten bietet die Basisrente kein Kapitalwahlrecht, was bedeutet, dass sie darauf abzielt, eine lebenslange finanzielle Sicherheit zu gewährleisten. Dies ist besonders wichtig für Menschen, die im Alter eine verlässliche Einkommensquelle benötigen.

Diese lebenslange Zahlung bietet eine stabile Grundlage für die Altersvorsorge und schützt vor dem Risiko, im Alter ohne ausreichendes Einkommen dazustehen.

Für wen ist die Rürup-Rente geeignet?

Die Rürup-Rente ist ein Altersvorsorgeprodukt, das sich besonders für bestimmte Berufsgruppen eignet. Selbstständige, Freiberufler, Beamte und Arbeitnehmer können die Basisrente in Anspruch nehmen, wobei sie besonders für selbstständige und gut verdienende Personen attraktiv ist.

Die Eignung der Rürup-Rente hängt von individuellen Faktoren wie Einkommen und Sparzielen ab, was sie zu einer flexiblen und anpassungsfähigen Lösung macht.

In Deutschland kann jeder, der über 18 Jahre alt ist und einkommensteuerpflichtig ist, eine Rürup-Versicherung abschließen. Die steuerliche Förderung gilt sowohl für Selbstständige als auch für Angestellte, was sie zu einer breit einsetzbaren Altersvorsorgelösung macht.

Im Folgenden werden wir genauer darauf eingehen, warum die Rürup-Rente besonders für Selbstständige und gut verdienende Angestellte geeignet ist.

Selbstständige und Freiberufler

Die Rürup-Rente wurde insbesondere für Selbstständige entwickelt, da sie eine flexible Form der Altersvorsorge bietet. Selbstständige und Freiberufler haben oft keine gesetzliche Rentenversicherung und müssen daher eigenverantwortlich für ihr Alter vorsorgen. Die Rürup-Rente bietet ihnen dabei erhebliche steuerliche Vorteile und eine hinreichende Altersvorsorge.

Allerdings kann die Rürup-Rente für junge Selbstständige eine finanzielle Belastung darstellen, insbesondere aufgrund hoher monatlicher Zahlungen. Es ist wichtig, die Kosten für Zuzahlungen in einen Rürup-Vertrag zu berücksichtigen, die bis zu 6 % betragen können.

Um den gewohnten Lebensstandard im Alter zu sichern, ist laut Experten 80 % des letzten Nettogehalts erforderlich.

Gutverdienende Angestellte

Auch gut verdienende Angestellte können von der Rürup-Rente profitieren. Da sie in der Regel ein hohes Einkommen haben, können sie die steuerlichen Vorteile der Basisrente optimal nutzen.

Die Beiträge zur Rürup-Rente können als Sonderausgaben in der Steuererklärung abgesetzt werden, was ihre Steuerlast erheblich verringern kann.

Darüber hinaus bietet die Rürup-Rente eine zusätzliche finanzielle Sicherheit im Alter, da die monatlichen Rentenzahlungen lebenslang garantiert sind. Dies ist besonders attraktiv für Angestellte, die ihre Altersversorgung diversifizieren möchten und eine zusätzliche Einkommensquelle im Ruhestand suchen. Eine Rürup-Rentenversicherung kann hierbei eine sinnvolle Option darstellen.

Steuerliche Vorteile der Rürup-Rente

Ein wesentlicher Vorteil der Rürup-Rente sind die erheblichen steuerlichen Vorteile, die sie bietet. Besonders für Selbstständige und hohe Einkommen sind diese Vorteile von großer Bedeutung.

Steuerliche Begünstigungen führen zu geringeren Steuerbeträgen, was die Basisrente zu einer attraktiven Altersvorsorgeoption macht.

Die Einzahlungen in die Rürup-Rente sind steuerlich absetzbar, und der maximale Absetzungsbetrag ist höher als bei der Riester-Rente.

Im Folgenden werden wir genauer darauf eingehen, wie Beiträge zur Rürup-Rente abgesetzt werden können und wie die nachgelagerte Besteuerung funktioniert.

Beiträge der Basisrente absetzen

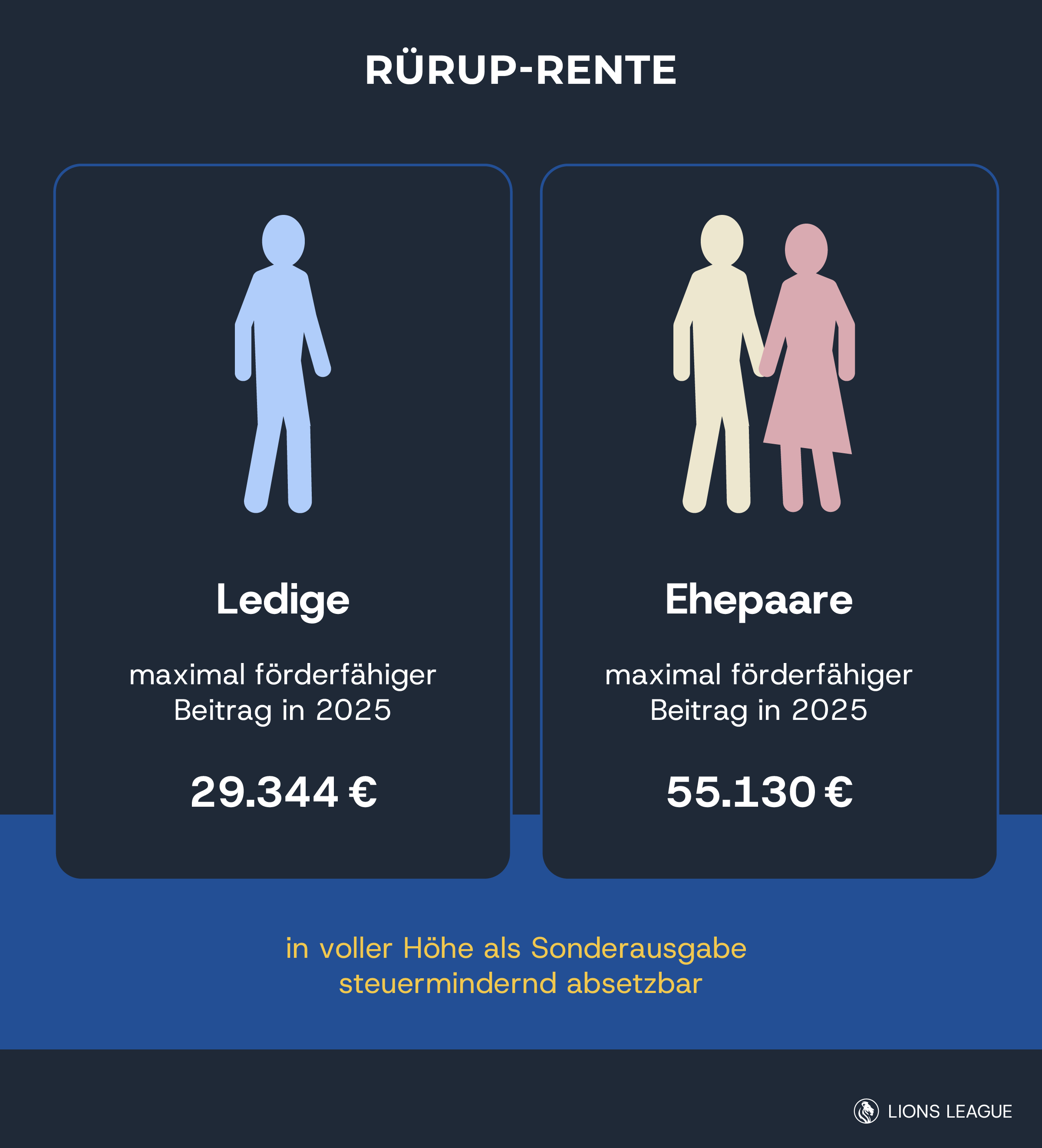

Die Beiträge zur Rürup-Rente sind in der Steuererklärung absetzbar. Sie gelten als Sonderausgaben. Im Jahr 2025 können bis zu 29.344 € jährlich von der Steuer abgesetzt werden bzw. 58.688 € für Ehepaare.

Seit 2023 können 100 % der eingezahlten Beiträge steuerlich abgesetzt werden. Diese großzügigen Absetzungsbeträge machen die Basisrente besonders attraktiv für Personen mit hohem Einkommen, die ihre Steuerlast minimieren möchten.

Die steuerlichen Vorteile der Rürup-Rente können optimal genutzt werden, indem Zuzahlungen ab einem Betrag von 250 € geleistet werden. Dies ermöglicht es, das Rentenpolster zu optimieren und gleichzeitig steuerliche Vorteile zu maximieren.

Es ist wichtig, diese Möglichkeiten in der Steuererklärung zu berücksichtigen, um die Vorteile voll auszuschöpfen.

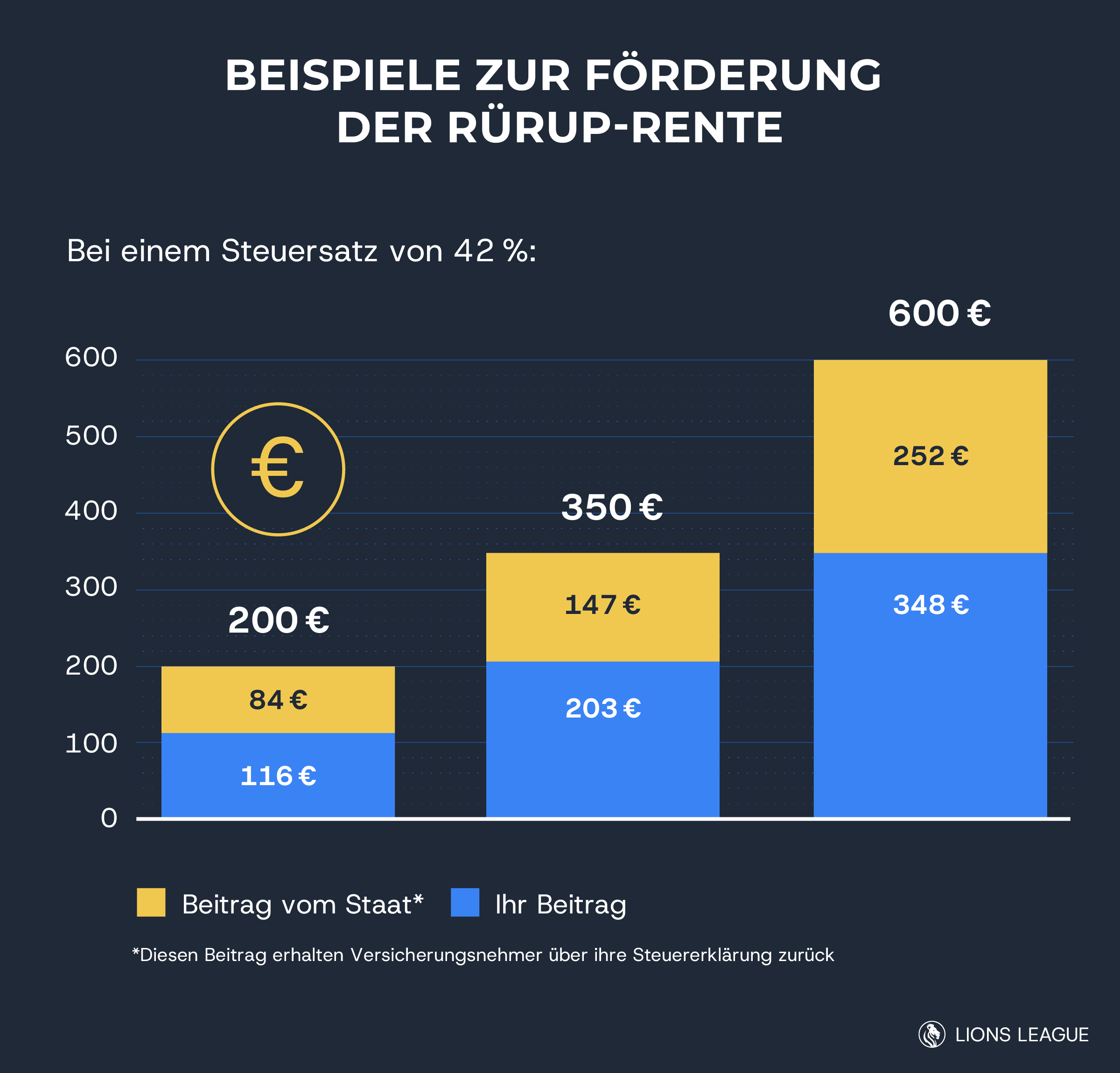

Hier ein Beispiel, wie sich die Rürup-Rente auf die Steuer auswirkt:

Jahres- gewinn vor Steuern | ohne Rürup: Einkommen- steuer + Soli | Jahres- beitrag Rürup* | mit Rürup: ESt + Soli | Steuer- erstattung |

|---|---|---|---|---|

30.000 € | 2.481 € | 5.580 € | 1.082 € | 1.399 € |

50.000 € | 7.137 € | 9.300 € | 4.327 € | 2.810 € |

70.000 € | 13.318 € | 13.020 € | 8.641 € | 4.677 € |

100.000 € | 26.631 € | 16.852 € | 18.712 € | 7.919 € |

*Wir nehmen an: Ein Selbstständiger investiert 18,6 % seines Jahreseinkommens in einen Rürup-Vertrag, maximal 16.852 € jährlich. Zudem ist er freiwillig gesetzlich krankenversichert und gibt 1.230 € als Betriebskosten an.

(Quelle: Finanztip-Berechnung)

Nachgelagerte Besteuerung

Ein weiterer wichtiger Aspekt der Rürup-Rente ist die nachgelagerte Besteuerung. Das bedeutet, dass die Rentenzahlungen im Alter versteuert werden, ähnlich wie bei der gesetzlichen Rente. Im Rentenalter ist das Gesamteinkommen in der Regel niedriger, wodurch der persönliche Steuersatz häufig geringer ausfällt.

Die nachgelagerte Besteuerung der Rürup-Rente ermöglicht einen stärkeren Zinseszins-Effekt, da die Beiträge während der Ansparphase steuerlich gefördert werden. Statt einen Teil des Einkommens direkt an das Finanzamt abzuführen, kann dieses Geld in die Altersvorsorge investiert werden, wodurch das angesparte Kapital schneller wächst.

Die Besteuerung im Rentenalter ist abhängig vom Eintrittsjahr. Für Renteneintritte vor 2040 gilt eine teilweise Besteuerung, was bedeutet, dass nur ein Teil der Rente versteuert werden muss. Dies kann zu einer erheblichen Reduzierung der Steuerlast im Ruhestand führen und die finanzielle Sicherheit erhöhen.

Steuervorteil als Hebel nutzen

Der Clou: Die eingesparten Steuern können als Hebel genutzt werden, um zusätzlich in eine private Altersvorsorge zu investieren. Auf diese Weise kombinierst du die steuerliche Förderung der Rürup-Rente mit den Flexibilitätsvorteilen einer privaten Anlage.

Rentenversicherungspflicht für Selbstständige

Laut dem Koalitionsvertrag der Ampel-Regierung müssen alle Selbstständigen, die ein neues Gewerbe starten oder eine neue Tätigkeit aufnehmen, zukünftig verpflichtend in die gesetzliche Rentenversicherung einzahlen.

Doch es gibt eine Möglichkeit, sich von der Rentenversicherungspflicht für Selbständige befreien zu lassen: Wer nachweisen kann, dass er eine private Altersvorsorge abgeschlossen hat, die vor Insolvenz und Pfändung geschützt ist und eine garantierte Rente bietet, kann von dieser Pflicht ausgenommen werden. Aktuell kommt dafür nur die Rürup-Rente in Betracht.

Für bestimmte Berufsgruppen von Selbstständigen besteht heute schon die Pflicht, in die gesetzliche Rentenversicherung einzuzahlen. Dazu gehören unter anderem Handwerker, Lehrer und Künstler. Diese Berufsgruppen sind oft durch ihre spezifischen Tätigkeiten und Einkommensgrenzen von der Rentenversicherungspflicht betroffen. Scheinselbstständigkeit kann ebenfalls dazu führen, dass eine Person als Arbeitnehmer gilt und somit versicherungspflichtig wird.

Für Existenzgründer ist es besonders wichtig, sich frühzeitig über ihre Versicherungspflicht zu informieren, um die richtigen Vorsorgemaßnahmen zu treffen. Die Rürup-Rente kann hier eine sinnvolle Ergänzung oder Alternative zur gesetzlichen Rentenversicherung darstellen, insbesondere für Selbstständige, die nicht unter die Versicherungspflicht fallen, aber dennoch für das Alter vorsorgen möchten.

Flexibilität und Zusatzversicherungen

Ein großer Vorteil der Rürup-Rente liegt in der Flexibilität, die sie ihren Versicherten bietet. Beiträge können flexibel angepasst, ausgesetzt oder aufgestockt werden, was besonders in wirtschaftlich schwierigen Zeiten von Vorteil ist.

Zusätzlich gibt es die Möglichkeit, Zusatzversicherungen wie eine Berufsunfähigkeitsversicherung in die Basisrente zu integrieren. Dies bietet einen zusätzlichen Schutz für den Fall, dass die versicherte Person nicht mehr in der Lage ist, ihren Beruf auszuüben.

Im Folgenden werden wir genauer darauf eingehen, wie Beitragsanpassungen vorgenommen werden können und welche Vorteile die Integration einer Berufsunfähigkeitsversicherung bietet.

Beitragsanpassungen

Die Rürup-Rente bietet die Möglichkeit, die Beiträge flexibel anzupassen. Das bedeutet, dass sie je nach finanzieller Situation aufgestockt, herabgesetzt oder sogar ausgesetzt werden können. Dies ist besonders hilfreich für Selbstständige und Freiberufler, deren Einkommen starken Schwankungen unterliegen kann.

Mindestens 250 € müssen als Zuzahlung zur Rürup-Rente geleistet werden, wenn man die steuerlichen Vorteile maximal nutzen möchte. Diese Flexibilität ermöglicht es den Versicherten, ihre Altersvorsorge an ihre aktuelle finanzielle Lage anzupassen und gleichzeitig von den Steuervorteilen zu profitieren.

Berufsunfähigkeitsversicherung

Die Integration einer Berufsunfähigkeitsversicherung in die Rürup-Rente bietet einen zusätzlichen Schutz für den Fall, dass die versicherte Person nicht mehr in der Lage ist, ihren Beruf auszuüben. Bei Berufsunfähigkeit erhält der Versicherte eine monatliche Rente und wird von den weiteren Beitragszahlungen befreit.

Ein Anspruch auf Leistungen bei Berufsunfähigkeit besteht, wenn mindestens 50 % Berufsunfähigkeit vorliegen. Dies bietet eine wertvolle finanzielle Unterstützung und entlastet den Versicherten in einer schwierigen Lebenssituation.

Vor- und Nachteile der Rürup-Rente

Wie jedes Altersvorsorgeprodukt hat auch die Rürup-Rente ihre Vor- und Nachteile. Zu den größten Vorteilen gehören die erheblichen Steuervorteile und die lebenslange finanzielle Sicherheit, die sie bietet. Allerdings gibt es auch Nachteile, wie die fehlende Kapitalauszahlung und die eingeschränkte Flexibilität.

Um eine fundierte Entscheidung treffen zu können, ist es wichtig, sowohl die positiven als auch die negativen Aspekte der Rürup-Rente zu kennen. Im Folgenden werden wir die wichtigsten Vor- und Nachteile genauer beleuchten.

Vorteile

Einer der größten Vorteile der Rürup-Rente sind die erheblichen Steuervorteile. Beiträge können als Sonderausgaben abgesetzt werden, was zu einer erheblichen Reduzierung der Steuerlast führt.

Ein weiterer Vorteil ist, dass es bei der Basisrente keine Gesundheitsprüfung gibt, wodurch sie für viele Menschen erschwinglich und zugänglich ist.

Die Möglichkeit, Angehörige in die Rürup-Rente mit einzubeziehen, bietet zusätzlichen Schutz.

Darüber hinaus gewährleistet die Basisrente eine garantierte monatliche Rente.

Die Beiträge zur Rürup-Rente sind im Falle von Hartz IV oder Insolvenz geschützt, was einen zusätzlichen finanziellen Schutz darstellt.

Nachteile

Ein wesentlicher Nachteil ist das Fehlen eines Kapitalwahlrechts, was bedeutet, dass die Sparer nicht die Möglichkeit haben, ihr angespartes Kapital in einer Einmalzahlung zu beziehen.

Für Renteneintritte nach 2040 ist die volle Besteuerung der Rente vorgesehen, was bedeutet, dass 100 % versteuert werden müssen.

Darüber hinaus sind die Rürup-Verträge in der Regel nicht vererbbar, was eine Einschränkung für diejenigen darstellt, die ihren Angehörigen im Todesfall finanzielle Unterstützung zukommen lassen möchten.

Diese Aspekte sollten bei der Entscheidung für oder gegen eine Rürup-Rente berücksichtigt werden.

Auszahlung und Renteneintritt

Die Auszahlung der Rürup-Rente erfolgt erst ab dem Renteneintrittsalter. Das bedeutet, dass das angesparte Kapital bis dahin unantastbar bleibt. Nach Renteneintritt kann auf das Rürup-Geld zugegriffen werden und die Rentenzahlungen erfolgen als monatliche Rente.

Im Todesfall besteht die Möglichkeit einer Kapitalrückgewähr oder einer Rentengarantiezeit, was zusätzliche Sicherheit für die Hinterbliebenen bietet.

Beginn der Rentenzahlungen

Die Rentenzahlungen der Rürup-Rente können ab dem Alter von 62 Jahren beginnen. Der Auszahlungsstart kann flexibel bis zu 10 Jahre nach dem regulären Renteneintritt verschoben werden.

Diese Regelung stellt sicher, dass das angesparte Kapital bis zum Renteneintritt erhalten bleibt und dann als monatliche Altersvorsorge ausgezahlt wird.

Auswahl des richtigen Rürup-Vertrags

Die Auswahl des richtigen Rürup-Vertrags erfordert sorgfältige Überlegungen. Wichtige Faktoren, die berücksichtigt werden sollten, umfassen persönliche finanzielle Ziele, Altersvorsorgebedarf und bereits bestehende Versicherungen.

Ein Vergleich von Rürup-Verträgen sollte auf Basis der Effektivkosten erfolgen, da diese alle Vertragskosten zusammenfassen und einen klaren Überblick über die tatsächlichen Kosten bieten.

Eine sorgfältige Analyse und der Vergleich verschiedener Anbieter sind entscheidend, um den passenden Rürup-Vertrag auszuwählen, der den persönlichen Anforderungen am besten gerecht wird.

Vergleich von Anbietern

Es gibt mehr als 40 Anbieter von Rürup-Renten, was die Auswahl des passenden Vertrags und der alternativen Angebote zu einer Herausforderung machen kann.

Es ist wichtig, die Effektivkosten, die garantierten Rentenfaktoren und die Anbieterbewertungen als Vergleichskriterien heranzuziehen.

Kosten und Gebühren

Die jährlichen Verwaltungskosten einer Rürup-Rente setzen sich aus einem festen Betrag sowie prozentualen Abzügen basierend auf den Beiträgen oder dem Guthaben zusammen.

Bei der Auswahl eines Rürup-Vertrags sollten die Effektivkosten, der garantierte Rentenfaktor sowie die Abschlusskosten berücksichtigt werden. Niedrigere Vertragskosten sollten nicht auf Kosten der Anlagesicherheit gehen, und es sollten keine zusätzlichen Kosten für Zuzahlungen erhoben werden.

Zusammenfassung

Die Rürup-Rente ist eine flexible und steuerlich attraktive Möglichkeit der Altersvorsorge, die besonders für Selbstständige und gut verdienende Angestellte geeignet ist. Sie bietet lebenslange monatliche Rentenzahlungen und erhebliche Steuervorteile, die zur Reduzierung der Steuerlast beitragen können.

Es ist wichtig, die Vor- und Nachteile der Basisrente sorgfältig abzuwägen und die richtige Wahl des Vertrags zu treffen. Ein gründlicher Vergleich der Anbieter und eine genaue Analyse der Kosten und Gebühren können dabei helfen, die besten Konditionen zu finden.

Insgesamt bietet die Rürup-Rente eine solide Grundlage für eine sichere und stabile finanzielle Zukunft im Alter.

Häufige Fragen zur Rürup-Rente

All diese Punkte zu kennen ist super - doch die richtige Umsetzung deines Vermögensaufbaus macht den Unterschied! Keine Sorge, wir sind hier, um dich zu unterstützen. Oft fehlen das Netzwerk oder der Zugang zu exklusiven Investmentmöglichkeiten. Genau hierbei können wir dir helfen. Mein Name ist Christoph, Gründer der LIONS LEAGUE. Seit 14 Jahren unterstützen wir Privatpersonen und Firmen dabei, ihre Ziele im Vermögensaufbau zu erreichen. Gerne .

Diese Vorteile erwarten dich

Sicherheit

Unsre Beratung ist für dich 100 % kostenfrei.

Vermögensaufbau

Wir optimieren nicht nur deine Rendite, sondern sichern dir auch Steuervorteile.

Vertrauen

Mit unserer langfristigen Betreuung begleiten wir dich zu deinen Zielen.

WIE ES

FUNKTIONIERT

1. Analyse

Wir analysieren deine Situation und Ziele

2. Finanzstrategie

Gemeinsam erstellen wir deine individuelle Strategie

3. Wir kümmern uns

Wir halten dir mit unserem Service den Rücken frei